Bắt đầu từ ngày 06/02/2025 thì việc đăng ký mã số thuế thu nhập cá nhân sẽ được thực hiện theo quy định tại Thông tư 86/2024/TT-BTC quy định về đăng ký thuế

Cụ thể như sau:

1. Quy định về đăng ký MST TNCN:

+ Trước ngày 06/02/2025: Việc đăng ký MST TNCN được thực hiện theo quy định tại Thông tư 105/2020/TT-BTC hướng dẫn về đăng ký thuế (Ban hành ngày: 03/12/2020, có hiệu lực từ ngày 17/01/2021)

+ Từ ngày 06/02/2025: Việc đăng ký MST TNCN được thực hiện theo quy định tại Thông tư 86/2024/TT-BTC quy định về đăng ký thuế (Ban hành ngày: 23/12/2024, có hiệu lực từ ngày 06/02/2025)

+ Từ ngày 01/07/2025 trở đi: Theo quy định tại khoản 2, điều 38 của Thông tư 86/2024/TT-BTC như sau:

Điều 38. Hiệu lực thi hành

1. Thông tư này có hiệu lực thi hành kể từ ngày 06 tháng 02 năm 2025, thay thế Thông tư số 105/2020/TT-BTC ngày 03/12/2020 của Bộ Tài chính hướng dẫn về đăng ký thuế, trừ trường hợp quy định tại khoản 2 Điều này.

2. Mã số thuế do cơ quan thuế cấp cho cá nhân, hộ gia đình, hộ kinh doanh được thực hiện đến hết ngày 30/6/2025. Kể từ ngày 01/7/2025, người nộp thuế, cơ quan quản lý thuế, cơ quan, tổ chức, cá nhân khác có liên quan đến việc sử dụng mã số thuế theo quy định tại Điều 35 Luật Quản lý thuế thực hiện sử dụng số định danh cá nhân thay cho mã số thuế.

Vậy là: Mã số thuế cho cá nhân được sử dụng đến hết ngày 30/6/2025

Từ ngày 01/07/2025, Số định danh cá nhân được sử dụng thay cho mã số thuế cá nhân

Số định danh cá nhân của công dân Việt Nam do Bộ Công an cấp theo quy định của pháp luật về căn cước là dãy số tự nhiên gồm 12 chữ số được sử dụng thay cho mã số thuế của người nộp thuế là cá nhân, người phụ thuộc quy định tại điểm k, l, n khoản 2 Điều 4 Thông tư 86/2024/TT-BTC; đồng thời, số định danh cá nhân của người đại diện hộ gia đình, đại diện hộ kinh doanh, cá nhân kinh doanh cũng được sử dụng thay cho mã số thuế của hộ gia đình, hộ kinh doanh, cá nhân kinh doanh đó.

2. Tổng quan về đăng ký mã số thuế thu nhập cá nhân:

Mã số thuế là một dãy số gồm 10 chữ số hoặc 13 chữ số và ký tự khác do cơ quan thuế cấp cho người nộp thuế dùng để quản lý thuế

Theo điểm k, khoản 2, điều 4 của Thông tư 105/2020/TT-BTC thì:

– Đối với Doanh nghiệp thì: Doanh nghiệp có trách nhiệm đăng ký thuế thay cho cá nhân có thu nhập chậm nhất là 10 ngày làm việc kể từ ngày phát sinh nghĩa vụ thuế trong trường hợp cá nhân chưa có mã số thuế.

– Đối với cá nhân thì: Cá nhân đăng ký thuế trực tiếp với cơ quan thuế thì thời hạn đăng ký thuế là 10 ngày làm việc kể từ ngày sau đây:

+ Phát sinh yêu cầu được hoàn thuế;

Theo điều 10 của Nghị định 125/2020/NĐ-CP quy định về mức phạt vi phạm chậm nộp hồ sơ đăng ký thuế thì Mức phạt tùy theo thời gian chậm nộp như sau:

+ Quá thời hạn quy định từ 01 ngày đến 30 ngày: Phạt tiền từ 1.000.000 đồng đến 2.000.000 đồng (trừ trường hợp có tính tiết giảm nhẹ nêu trên).

+ Quá thời hạn quy định từ 31 đến 90 ngày: Phạt tiền từ 3.000.000 đồng đến 6.000.000 đồng

+ Quá thời hạn quy định từ 91 ngày trở lên: Phạt tiền từ 6.000.000 đồng đến 10.000.000 đồng

+ Cá nhân được cấp MST sẽ dùng MST đó để kê khai, nộp thuế, hoàn thuế thu nhập cá nhân

+ Một số thủ tục hành chính bắt buộc phải có MST TNCN như: Làm cam kết thu nhập thấp, làm ủy quyền quyết toán thuế TNCN, đăng ký người phụ thuộc để tính giảm trừ gia cảnh khi tính thuế TNCN, kê khai thuế, hoàn thuế… Đều phải đã có MST TNCN rồi thì mới thực hiện được

3. Cách đăng ký MST TNCN ở từng giai đoạn như sau:

3. 1. Cách đăng ký thuế theo Thông tư 86/2024/TT-BTC ở giai đoạn từ ngày 01/07/2025 trở đi

Từ ngày 01/07/2025, Số định danh cá nhân được sử dụng thay cho mã số thuế cá nhân

Trình tự thủ tục và hồ sơ đăng ký thuế trong từng trường hợp như sau:

3.1.1. Trường Hợp Cá nhân Tự Đăng ký Trực Tiếp Với Cơ Quan Thuế:

Thực hiện theo quy định tại điểm c khoản 1, điều 22 của Thông tư 86/2024/TT-BTC như sau:

c) Trường hợp cá nhân quy định tại điểm k, n khoản 2 Điều 4 Thông tư này nộp thuế thu nhập cá nhân không qua cơ quan chi trả thu nhập hoặc không ủy quyền cho cơ quan chi trả thu nhập đăng ký thuế

c.1) Địa điểm nộp hồ sơ:

– Tại Cục Thuế nơi cá nhân làm việc đối với cá nhân cư trú có thu nhập từ tiền lương, tiền công do các tổ chức Quốc tế, Đại sứ quán, Lãnh sự quán tại Việt Nam chi trả nhưng tổ chức này chưa thực hiện khấu trừ thuế.

– Tại Cục Thuế nơi phát sinh công việc tại Việt Nam đối với cá nhân có thu nhập từ tiền lương, tiền công do các tổ chức, cá nhân trà từ nước ngoài.

– Tại Chi cục Thuế, Chi cục Thuế khu vực nơi cá nhân cư trú đối với những trường hợp khác.

c.2) Hồ sơ đăng ký thuế:

– Đối với cá nhân có thu nhập chịu thuế: Tờ khai đăng ký thuế mẫu số 05-ĐK-TCT ban hành kèm theo Thông tư này.

3.1.2. Trường Hợp Cá Nhân Uỷ Quyền Cho Cơ Quan Chi Trả Thu Nhập (Doanh nghiệp) Đăng Ký

Thực hiện theo quy định tại điểm b khoản 1, điều 22 của Thông tư 86/2024/TT-BTC như sau:

b) Trường hợp cá nhân quy định tại điểm k, n khoản 2 Điều 4 Thông tư này nộp thuế thu nhập cá nhân thông qua cơ quan chi trả thu nhập và có ủy quyền cho cơ quan chi trả thu nhập đăng ký thuế cho cá nhân hoặc người phụ thuộc

b.1) Địa điểm nộp hồ sơ:

– Tại cơ quan chi trả thu nhập.

– Trường hợp cá nhân nộp thuế thu nhập cá nhân tại nhiều cơ quan chi trả thu nhập trong cùng một kỳ nộp thuế, cá nhân chỉ ủy quyền đăng ký thuế tại một cơ quan chi trả thu nhập và thông báo số định danh cá nhân của cá nhân và người phụ thuộc với các cơ quan chi trả thu nhập khác để sử dụng vào việc khấu trừ, kê khai, nộp thuế.

b.2) Hồ sơ đăng ký thuế của cá nhân hoặc người phụ thuộc gồm: Văn bản ủy quyền Mẫu số 41/UQ-ĐKT ban hành kèm theo Thông tư này.

b.3) Cơ quan chi trả thu nhập có trách nhiệm tổng hợp thông tin đăng ký thuế của cá nhân vào tờ khai đăng ký thuế mẫu số 05-ĐK-TH-TCT ban hành kèm theo Thông tư này, tổng hợp thông tin đăng ký thuế của người phụ thuộc vào tờ khai đăng ký thuế mẫu số 20-ĐK-TH-TCT ban hành kèm theo Thông tư này, gửi cơ quan thuế quản lý trực tiếp cơ quan chi trả thu nhập.

Cơ quan chi trả thu nhập sử dụng số định danh cá nhân của cá nhân, người phụ thuộc vào việc khấu trừ, kê khai, nộp thuế theo quy định của pháp luật.

Lưu ý: Theo điều 39 của Thông tư 86/2024/TT-BT thì:

Điều 39. Điều khoản chuyển tiếp

1. Các hồ sơ đăng ký thuế, thay đổi thông tin đăng ký thuế, tạm ngừng hoạt động kinh doanh, chấm dứt hiệu lực mã số thuế, khôi phục mã số thuế đã nộp đến cơ quan thuế trước ngày Thông tư này có hiệu lực thi hành thì cơ quan thuế tiếp tục xử lý theo quy định của pháp luật về quản lý thuế tại thời điểm nộp hồ sơ.

2. Trường hợp hộ kinh doanh, hộ gia đình, cá nhân thuộc trường hợp sử dụng số định danh cá nhân thay cho mã số thuế theo quy định tại khoản 5 Điều 5 Thông tư này đã được cấp mã số thuế trước ngày 01/7/2025 và thông tin đăng ký thuế của đại diện hộ kinh doanh, đại diện hộ gia đình, cá nhân đã khớp đúng với thông tin của cá nhân được lưu trữ trong Cơ sở dữ liệu quốc gia về dân cư thì hộ kinh doanh, hộ gia đình, cá nhân được sử dụng số định danh cá nhân thay cho mã số thuế bắt đầu từ ngày 01/7/2025, bao gồm cả việc điều chỉnh, bổ sung nghĩa vụ thuế phát sinh theo mã số thuế đã cấp trước đó. Đồng thời, cơ quan thuế theo dõi, quản lý toàn bộ dữ liệu của hộ kinh doanh, hộ gia đình, cá nhân, dữ liệu đăng ký giảm trừ gia cảnh của người phụ thuộc bằng số định danh cá nhân.

3. Trường hợp hộ kinh doanh, hộ gia đình, cá nhân đã được cấp mã số thuế trước ngày 01/7/2025 nhưng thông tin đăng ký thuế của đại diện hộ kinh doanh, đại diện hộ gia đình, cá nhân không khớp đúng với thông tin của cá nhân được lưu trữ trong Cơ sở dữ liệu quốc gia về dân cư hoặc không đầy đủ thì cơ quan thuế cập nhật trạng thái mã số thuế của hộ kinh doanh, hộ gia đình, cá nhân sang trạng thái 10 “Mã số thuế chờ cập nhật thông tin số định danh cá nhân”. Người nộp thuế phải thực hiện thủ tục thay đổi thông tin đăng ký thuế với cơ quan thuế theo quy định tại khoản 1, khoản 4 Điều 25 Thông tư này để đảm bảo thông tin khớp đúng với Cơ sở dữ liệu quốc gia về dân cư trước khi sử dụng số định danh cá nhân thay cho mã số thuế theo quy định tại khoản 2 Điều 38 Thông tư này.

4. Trường hợp cá nhân đã được cấp nhiều hơn 01 (một) mã số thuế, người nộp thuế phải cập nhật thông tin số định danh cá nhân cho các mã số thuế đã được cấp để cơ quan thuế tích hợp các mã số thuế vào số định danh cá nhân, hợp nhất dữ liệu thuế của người nộp thuế theo số định danh cá nhân.

Khi mã số thuế đã được tích hợp vào số định danh cá nhân thì các hóa đơn, chứng từ, hồ sơ thuế, giấy tờ có giá trị pháp lý khác đã lập có sử dụng thông tin mã số thuế của cá nhân tiếp tục được sử dụng để thực hiện các thủ tục hành chính về thuế, chứng minh việc thực hiện nghĩa vụ thuế mà không phải điều chỉnh thông tin mã số thuế trên hóa đơn, chứng từ, hồ sơ thuế sang số định danh cá nhân.

5. Hộ kinh doanh, hộ gia đình, cá nhân thực hiện tra cứu thông tin đăng ký thuế đã được cơ quan thuế đối chiếu khớp đúng hoặc không khớp đúng với Cơ sở dữ liệu quốc gia về dân cư trên Cổng thông tin điện tử của Tổng cục Thuế tại địa chỉ: https://www.gdt.gov.vn, hoặc trên trang Thuế điện tử của Tổng cục Thuế tại địa chỉ: thuedientu.gdt.gov.vn, hoặc trên tài khoản giao dịch thuế điện tử của cá nhân tại ứng dụng icanhan hoặc eTaxMobile (nếu cá nhân đã được cấp tài khoản giao dịch thuế điện tử với cơ quan thuế). Trường hợp thông tin có sai sót, người nộp thuế liên hệ với cơ quan thuế quản lý trực tiếp hoặc Chi cục Thuế hoặc Chi cục Thuế khu vực nơi cá nhân cư trú để cập nhật thông tin chính xác vào Hệ thống ứng dụng đăng ký thuế.

3. 2.Cách đăng ký MST TNCN theo Thông tư 86/2024/TT-BTC ở giai đoạn từ ngày 06/02/2025 đến hết ngày 30/06/2025

Tại thời điểm này thì khi cá nhân đăng ký thuế thì sẽ vẫn được cơ quan thuế cấp mã số thuế thu nhập cá nhân (Mã số thuế 10 chữ số ) theo quy định tại điểm a khoản 4 Điều 5 Thông tư 86/2024/TT-BTC

Trình tự thủ tục và hồ sơ đăng ký MST TNCN trong từng trường hợp như sau:

3.2.1. Trường Hợp Cá nhân Tự Đăng ký Trực Tiếp Với Cơ Quan Thuế:

Thực hiện theo quy định tại điểm c khoản 2, điều 22 của Thông tư 86/2024/TT-BTC như sau:

c) Trường hợp cá nhân quy định tại điểm k, n khoản 2 Điều 4 Thông tư này nộp thuế thu nhập cá nhân không qua cơ quan chi trả thu nhập hoặc không ủy quyền cho cơ quan chi trả thu nhập đăng ký thuế

c.1) Địa điểm nộp hồ sơ:

– Tại Cục Thuế nơi cá nhân làm việc đối với cá nhân cư trú có thu nhập từ tiền lương, tiền công do các tổ chức Quốc tế, Đại sứ quán, Lãnh sự quán tại Việt Nam chi trả nhưng tổ chức này chưa thực hiện khấu trừ thuế.

– Tại Cục Thuế nơi phát sinh công việc tại Việt Nam đối với cá nhân có thu nhập từ tiền lương, tiền công do các tổ chức, cá nhân trả từ nước ngoài.

c.2) Hồ sơ đăng ký thuế:

– Đối với cá nhân có thu nhập chịu thuế:

+ Tờ khai đăng ký thuế mẫu số 05-ĐK-TCT ban hành kèm theo Thông tư này và bản sao Hộ chiếu còn hiệu lực của cá nhân.

Bản sao văn bản bổ nhiệm của Tổ chức sử dụng lao động trong trường hợp cá nhân người nước ngoài không cư trú tại Việt Nam theo quy định của pháp luật về thuế thu nhập cá nhân được cử sang Việt Nam làm việc nhưng nhận thu nhập tại nước ngoài.

3.2.2. Trường Hợp Cá Nhân Uỷ Quyền Cho Cơ Quan Chi Trả Thu Nhập (Doanh nghiệp) Đăng Ký

Thực hiện theo quy định tại điểm b khoản 2, điều 22 của Thông tư 86/2024/TT-BTC như sau:

b) Trường hợp cá nhân quy định tại điểm k, n khoản 2 Điều 4 Thông tư này nộp thuế thu nhập cá nhân thông qua cơ quan chi trả thu nhập và có ủy quyền cho cơ quan chi trả thu nhập đăng ký thuế cho cá nhân hoặc người phụ thuộc

b.1) Địa điểm nộp hồ sơ:

– Tại cơ quan chi trả thu nhập.

– Trường hợp cá nhân nộp thuế thu nhập cá nhân tại nhiều cơ quan chi trả thu nhập trong cùng một kỳ nộp thuế, cá nhân chỉ ủy quyền đăng ký thuế tại một cơ quan chi trả thu nhập để được cơ quan thuế cấp mã số thuế. Cá nhân thông báo mã số thuế của cá nhân và người phụ thuộc với các cơ quan chi trả thu nhập khác để sử dụng vào việc khấu trừ, kê khai, nộp thuế.

b.2) Hồ sơ đăng ký thuế của cá nhân hoặc người phụ thuộc gồm:

– Văn bản ủy quyền Mẫu số 41/UQ-ĐKT ban hành kèm theo Thông tư này;

– Bản sao Hộ chiếu còn hiệu lực của cá nhân hoặc người phụ thuộc hoặc bản sao giấy tờ chứng thực cá nhân hợp pháp khác còn hiệu lực (nếu không có hộ chiếu).

b.3) Cơ quan chỉ trả thu nhập có trách nhiệm tổng hợp thông tin đăng ký thuế của cá nhân vào tờ khai đăng ký thuếmẫu số 05-ĐK-TH-TCT ban hành kèm theo Thông tư này, tổng hợp thông tin đăng ký thuế của người phụ thuộc vào tờ khai đăng ký thuế mẫu số 20-ĐK-TH-TCT ban hành kèm theo Thông tư này, gửi cơ quan thuế quản lý trực tiếp cơ quan chi trả thu nhập.

Cơ quan chi trả thu nhập sử dụng mã số thuế do cơ quan thuế cấp cho cá nhân, người phụ thuộc vào việc khấu trừ, kê khai, nộp thuế theo quy định của pháp luật.

3.2.3. Lưu ý:

Theo quy định tại khoản 2, điều 36 của Thông tư 86/2024/TT-BTC thì:

Trường hợp cá nhân đã đăng ký và kích hoạt tài khoản định danh điện tử Mức độ 2 theo quy định tại khoản 2 Điều 10, khoản 2 Điều 11 và Điều 14 Nghị định số 69/2024/NĐ-CP để thực hiện thủ tục đăng ký thuế với cơ quan thuế thì không phải nộp bản sao hộ chiếu trong hồ sơ đăng ký thuế theo quy định tại khoản 2 Điều 22, khoản 1 Điều 25 Thông tư này nếu hộ chiếu đã được tích hợp vào tài khoản định danh điện tử.

3.3.Cách đăng ký MST TNCN theo Thông tư 105/2020/TT-BTC ở giai đoạn trước ngày 06/02/2025

Cách đăng ký mã số thuế cá nhân qua mạng trước ngày 06/02/2025 được thực hiện như nào?

Dưới đây, Công ty Kế Toán Trực Tuyến sẽ hướng dẫn các bạn thực hiện đăng MST TNCN online qua mạng trong Trường Hợp Cá Nhân Uỷ Quyền Cho doanh nghiệp Đăng Ký MST TNCN trước ngày 06/02/2025

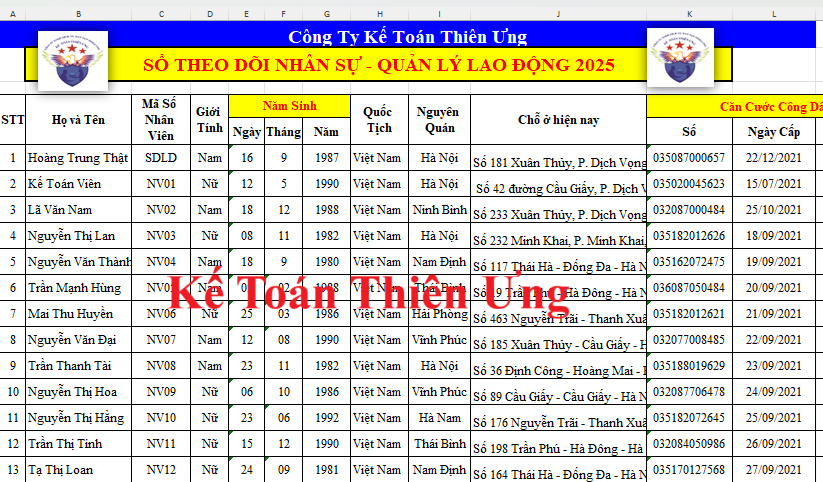

Bước 1: Nhận hồ sơ đăng ký MST TNCN từ người lao động:

|

CỘNG HÒA XÃ HỘI CHỦ NGHĨA VIỆT NAM

Độc lập – Tự do – Hạnh phúc —–ooo0ooo—– GIẤY ỦY QUYỀN Đăng Ký Mã Số Thuế Thu Nhập Cá Nhân Ông: Mai Thành An

Ngày sinh: 25/06/2005 Căn cước công dân: 035025251226. Cấp ngày: 07/05/2021. Nơi cấp: Cục Cảnh sát QLHC về TTXH Địa chỉ nơi thường trú: Số 19 đường Nguyễn Trãi, Phường Khương Đình, Quận Thanh Xuân, Thành Phố Hà Nội Địa chỉ hiện tại: Số 19 đường Nguyễn Trãi, Phường Khương Đình, Quận Thanh Xuân, Thành Phố Hà Nội Điện thoại liên hệ: 0987.026.515 Mail: Maithanhan@gmail.com Tên đơn vị: CÔNG TY KẾ TOÁN THIÊN ƯNG

Mã số thuế: 0110329220 Địa chỉ trụ sở chính: Nhà lô B11, số 9A, ngõ 181 đường Xuân Thủy, Phường Dịch Vọng Hậu, Quận Cầu Giấy, Thành phố Hà Nội, Việt Nam Đại diện pháp luật: Ông Hoàng Trung Thật. Chức vụ: Giám đốc Thực hiện theo khoản 9, điều 7 của thông tư số 105/2020/TT-BTC – quy định về đăng ký thuế Bên A ủy quyền cho bên B thực hiện làm thủ tục đăng ký cấp mã số thuế thu nhập cá nhân cho người lao động thông qua tổ chức chi trả thu nhập.

Kể từ ngày 10 tháng 05 năm 2024 đến ngày 20 tháng 05 năm 2024.

1. Bên A chịu trách nhiệm cho Bên B thực hiện trong phạm vi được ủy quyền.

2. Việc giao kết Giấy uỷ quyền này hoàn toàn tự nguyện, không bị lừa dối hoặc ép buộc 3. Thực hiện đúng và đầy đủ tất cả các thỏa thuận đã ghi trong Giấy ủy quyền này. 4. Bên B có trách nhiệm thông báo kết quả cấp mã số thuế cho bên A hoặc lý do chưa được cấp mã số thuế để Bên A điều chỉnh, bổ sung thông tin để được cấp mã số thuế theo quy định. Hai bên công nhận đã hiểu rõ quyền, nghĩa vụ và lợi ích hợp pháp của mình và đồng ý tất cả các điều khoản ghi trong Giấy và ký vào Giấy ủy quyền này. Hà Nội, ngày 10 tháng 05 năm 2024

|

Bước 2: Kiểm tra thông tin của người lao động:

Tra cứu MST TNCN của người lao động tại trang web tra cứu thông tin người nộp thuế: http://tracuunnt.gdt.gov.vn/tcnnt/mstcn.jsp# (Cách tra cứu thông tin Mã số thuế TNCN)

+ Nếu NLĐ đã có MST TNCN thì không thực hiện đăng ký nữa mà dùng MST đã được cấp đó để kê khai hay làm các thủ tục về thuế khác

Mỗi người chỉ có 1 MST TNCN thôi nên những ai đã có MST TNCN rồi (được cấp bằng chứng minh thư rồi) thì không được dùng căn cước công dẫn để đăng ký nữa mà chỉ cần làm thủ tục thay đổi thông tin đăng ký thuế: thay đổi CMT sang CCCD thôi, còn mã số thuế phải giữ nguyên

Bước 3: Doanh nghiệp làm tờ khai đăng ký thuế

Sau khi doanh nghiệp đã nhận được hồ sơ đăng ký thuế của người lao động là: Giấy ủy quyền đăng ký MST và Giấy tờ của cá nhân rồi thì doanh nghiệp sẽ tiến hành đăng ký MST TNCN cho người lao động:

Có 2 cách để đăng ký được MST TNCN qua mạng:

+ Cách 2: Kê khai trực tuyến

1. Cách đăng ký mã số thuế TNCN trên phần mềm HTKK và nộp qua mạng

=> Chọn dòng “05-ĐK-TH-TCT Tờ khai đăng ký thuế qua cơ quan chi trả (TT105/2020)”

Sau khi các bạn đã bấm chọn vào dòng “05-ĐK-TH-TCT Tờ khai đăng ký thuế qua cơ quan chi trả (TT105/2020)” thì phần mềm HTKK sẽ hiện thị ra:

Bước 3: Làm tờ khai đăng ký thuế:

Lưu ý: Trường hợp các bạn đăng ký cho nhiều nhân viên cùng 1 lúc thì các bạn có thể thực hiện bấm vào “Mẫu tải bảng kê” góc trên bên trái của phần mềm HTKK -> Để Tải mẫu bảng kê Excel trên HTKK về máy tính trước -> Sau đó nhập thông tin vào Bảng kê Excel đó -> Rồi phục hồi lại vào phần mềm HTKK.

Chi tiết xem thêm: Cách tải bảng kê file Excel vào phần mềm HTKK.

Bước 4: Kết xuất tờ khai dạng XML để nộp qua mạng

Bước 5: Nộp tờ khai đăng ký thuế qua mạng:

Đăng nhập vào hệ thống bằng tên tài khoản và mật khẩu của công ty bạn

Lưu ý: tên tài khoản bắt buộc phải nhập theo cấu trúc “MST-QL” (bắt buộc)

Nếu không nhập đuôi “-QL” sau mã số thuế thì hệ thống trang web sẽ không hiện thị ra chức năng “Đăng Ký Thuế”

Sau đó thực hiện:

Rồi các bạn thực hiện tiếp như sau:

(6): Bấm vào mũi tên để lựa chọn mẫu tờ khai “05-ĐK-TH-TCT Tờ khai đăng ký thuế tổng hợp của cá nhân có thu nhập từ tiền lương tiền công”

(7): Bấm vào biểu tượng quyển lịch để chọn từ ngày và đến ngày kê khai

Lưu ý: Bạn có thể chọn giới hạn kết quả tra cứu hoặc có thể bỏ qua (để trống) bước số 7 này (Không bắt buộc phải thực hiện)

(8): Bấm vào “Tra cứu” để hiện thị ra kết quả

(9): Bấm vào ô “Nộp hồ sơ” tại dòng tờ khai bạn muốn nộp

(10): Bấm vào ô “Hoàn thành kê khai”

Bước 6: Tra cứu và nhận kết quả:

Thời gian giải quyết hồ sơ: Chậm nhất không quá 03 (ba) ngày làm việc kể từ ngày cơ quan thuế nhận được hồ sơ đăng ký thuế đầy đủ theo quy định của người nộp thuế.

* Cách 1: Tra cứu kiểm tra thông tin tại mail nhận thông báo thuế của doanh nghiệp (Mail mà DN đã đăng ký để nhận thông báo của CQT)

Sau khi nộp thành công tờ khai “05-ĐK-TH-TCT” qua mạng thì hệ thống thuế điện tử sẽ tự động gửi cho DN 2 mail “Thong bao thue”:

+ Mail 1: THÔNG BÁO Về việc tiếp nhận hồ sơ đăng ký thuế điện tử

+ Mail 2: THÔNG BÁO Gửi kết quả cấp mã số thuế cá nhân có thu nhập từ tiền lương, tiền công

Để biết kết quả có được cấp mã số thuế thành công hay không?

Nếu thành công thì tại mail này sẽ có thông tin về MST mà NLĐ được cấp

* Cách 2: Tra cứu tại trang: thuedientu.gdt.gov.vn

—————————————————————————————-

Cách 2:Đăng ký MST cá nhân trực tiếp trên Thuedientu.gdt.gov.vn.

– Các bạn truy cập vào Thuedientu.gdt.gov.vn bằng Tài khoản Chữ ký số mà DN bạn đã đăng ký.

Chú ý: Phải đăng nhập bằng TK “MST-QL” nhé:

Ví dụ: 0106208569 -> Thì phải gõ như sau: 0106208569-QL (Chữ QL viết hoa hay viết thường đều được).

– Mật khẩu thì vẫn là mật khẩu các bạn đăng nhập bằng MST thường (Trường hợp đăng nhập bằng MST thường thì được, nhưng khi thêm chữ -QL thì không được -> Các bạn lên Google gõ “Cách lấy lại mật khầu trên thuedientu nhé).

– Tiếp đó các bạn bấm vào:

-> “Đăng ký thuế”

-> “Đăng ký mới/ thay đổi thông tin của cá nhân qua CQCT“

-> Chọn hồ sơ là “05-ĐK-TH-TCT-TT105 – Tờ khai đăng ký thuế tổng hợp cho cá nhân có thu nhập từ tiền lương, tiền công thông qua cơ quan chi trả thu nhập“.

-> Sau khi đã trọn xong Mẫu Tờ khai đăng ký MST cá nhân 05-ĐK-TH-TCT-TT105 -> Các bạn kê khai trực tuyến trên đó luôn:

– Các bạn nhập Chính xác thông tin của nhân viên muốn đăng ký MST theo Chứng minh nhân dân hoặc Thẻ căn cước nhé.

– Nếu đăng ký từ 2 người trở lên, các bạn bấm vào “Thêm dòng” nhé.

– Nhập xong các Thông tin của những nhân viên muốn đăng ký MST -> Mục “Người đại điện hợp pháp” các bạn ghi tên Giám đốc DN nhé.

– Cuối cùng các bạn bấm “Hoàn thành kê khai” -> “Ký điện tử và ộp hồ sơ“

Như vậy là các bạn đã nộp xong hồ sơ đăng ký mã số thuế cá nhân cho nhân viên trong DN mình rồi nhé.

——————————————————————————————-

Kết quả:

– Sau khi nộp xong hồ sơ đăng ký MST cá nhân, các bạn bấm vào “Tra cứu hồ sơ” để kiểm tra tình hình nộp thành công chưa và Kết quả đăng ký MST có thành công hay không nhé.

—————————————————————————————–

Khi cá nhân thay đổi thông tin đăng ký thuế:

Căn cứ theo Điều 36 Luật quản lý thuế số 38/2019/QH14

“Điều 36. Thông báo thay đổi thông tin đăng ký thuế

3. Trường hợp cá nhân có ủy quyền cho tổ chức, cá nhân chi trả thu nhập thực hiện đăng ký thay đổi thông tin đăng ký thuế cho cá nhân và người phụ thuộc thì phải thông báo cho tổ chức, cá nhân chi trả thu nhập chậm nhất là 10 ngày làm việc kể từ ngày phát sinh thông tin thay đổi;

-> Tổ chức, cá nhân chi trả thu nhập có trách nhiệm thông báo cho cơ quan quản lý thuế chậm nhất là 10 ngày làm việc kể từ ngày nhận được ủy quyền của cá nhân.”

Ví dụ: Cá nhân đã có MST nhưng thay đổi số CMND/CCCD:

– Ví dụ nhân viên A đã được cấp MST theo Chứng minh nhân dân -> Nhưng thay đổi từ CMND sang thẻ CCCD – Căn cước công dân -> Trình tự như sau:

1, Yêu cầu:

– Cá nhân làm giấy ủy quyền về việc đăng ký thay đổi thông tin đăng ký thuế (Mẫu theo Mẫu ủy quyền đăng ký MST cá nhân bên trên nhé).

– Và bản sao giấy tờ liên quan về việc thay đổi (Ví dụ thay đổi sang CCCD thì yêu cầu bản sao CCCD mới và CMND cũ đã lưu trước đó rồi thì thôi, chưa lưu thì phải bổ sung thêm).

2, Doanh nghiệp thực hiện khai như sau:

– Cách 1:Vẫn làm theo Cách 1 như trên khi đăng ký MST cá nhân nhé: => Các bạn truy cập vào website thuedientu.gdt.gov.vn bằng Tài khoản – QL -> Vào mục “Đăng ký thuế” => Chọn “Đăng ký mới/ thay đổi thông tin của cá nhân qua CQCT” => Chọn hồ sơ đăng ký thuế Mẫu “05-ĐK-TH-TCT” -> Tiếp tục.

=> Chú ý: Khi màn hình hiển thị Mẫu Tờ khai đăng ký thuế -> Thì các bạn phải bấm chọn “Thay đổi thông tin đăng ký thuế” => Tiếp theo đó là điền thông tin theo thẻ Căn cước mới (hoặc số CMDN mới), có thể bỏ qua phần “họ và tên” => Ký nộp.

– Hoặc theo Cách 2: Các bạn vẫn làm theo Cách 2 khi đăng ký MST cá nhân như trên nhé: -> Đăng nhập vào phần mềm HTKK -> Rồi tích vào mục “Thay đổi thông tin đăng ký thuế“. -> Tiếp đó là khai thông tin thay đổi.

=> Chỉ khoảng 30p sau có kết quả ngay nhé. Cách tra cứu các bạn xem lại bên trên nhé => Chọn “Tra cứu hồ sơ” => Tải file thông báo kết quả.

—————————————————————————

Nếu bạn muốn đăng ký người phụ thuộc thì có thể xem thêm tại đây:

Các bạn muốn tìm hiểu chuyên sâu hơn về thuế TNCN, TNDN… Kỹ năng quyết toán thuế thì có thể có tham gia:

Lớp học kế toán thuế thực tế chuyên sâu.Dịch Vụ Kế Toán Online – Giải Pháp Tối Ưu Cho Doanh Nghiệp

Trong môi trường kinh doanh ngày càng cạnh tranh, việc quản lý tài chính và pháp lý trở thành yếu tố sống còn đối với mỗi doanh nghiệp. Để hỗ trợ các doanh nghiệp tối ưu hóa hoạt động và tuân thủ quy định pháp luật, dịch vụ kế toán online đã trở thành lựa chọn hàng đầu. Với sự phát triển của công nghệ, các doanh nghiệp có thể dễ dàng tiếp cận các dịch vụ kế toán chuyên nghiệp mà không cần phải duy trì một phòng kế toán nội bộ tốn kém.

Bài viết này sẽ giới thiệu chi tiết về dịch vụ kế toán online, bao gồm tư vấn thành lập doanh nghiệp, kế toán thuế, tư vấn luật doanh nghiệp và các thủ tục pháp lý quan trọng.

1. Dịch Vụ Tư Vấn Thành Lập Doanh Nghiệp

Thành lập doanh nghiệp là bước đầu tiên và quan trọng nhất đối với bất kỳ cá nhân hay tổ chức nào muốn tham gia vào thị trường. Tuy nhiên, quy trình này đòi hỏi sự am hiểu về pháp luật và thủ tục hành chính.

Lợi Ích Khi Sử Dụng Dịch Vụ Tư Vấn Thành Lập Doanh Nghiệp

-

Tiết kiệm thời gian và chi phí: Không cần tự tìm hiểu và làm các thủ tục phức tạp.

-

Đảm bảo hồ sơ chính xác: Tránh sai sót trong quá trình đăng ký.

-

Tư vấn loại hình doanh nghiệp phù hợp: Công ty TNHH, cổ phần, doanh nghiệp tư nhân, hợp tác xã…

-

Hỗ trợ sau thành lập: Hướng dẫn các bước tiếp theo như mở tài khoản ngân hàng, đăng ký chữ ký số, khai báo thuế ban đầu.

Quy Trình Thành Lập Doanh Nghiệp

-

Tư vấn lựa chọn loại hình doanh nghiệp

-

Chuẩn bị hồ sơ đăng ký kinh doanh

-

Nộp hồ sơ và theo dõi tiến trình đăng ký

-

Nhận giấy phép kinh doanh và hoàn thiện thủ tục cần thiết

2. Dịch Vụ Kế Toán Thuế

Kế toán thuế là một phần không thể thiếu trong hoạt động của doanh nghiệp. Việc kê khai thuế đúng quy định không chỉ giúp doanh nghiệp tuân thủ pháp luật mà còn tối ưu hóa chi phí thuế.

Lý Do Doanh Nghiệp Nên Sử Dụng Dịch Vụ Kế Toán Thuế Online

-

Giảm thiểu rủi ro thuế: Đảm bảo kê khai chính xác, tránh bị phạt.

-

Cập nhật kịp thời các chính sách thuế: Doanh nghiệp không cần lo lắng về những thay đổi trong luật thuế.

-

Tiết kiệm chi phí: Không cần thuê kế toán viên nội bộ.

-

Báo cáo minh bạch, chính xác: Cung cấp báo cáo tài chính đầy đủ và đúng thời hạn.

Các Dịch Vụ Kế Toán Thuế Bao Gồm

-

Kê khai và nộp thuế hàng tháng, quý, năm.

-

Lập báo cáo tài chính, quyết toán thuế.

-

Tư vấn chính sách thuế.

-

Hỗ trợ kiểm tra và rà soát sổ sách kế toán.

3. Dịch Vụ Tư Vấn Luật Doanh Nghiệp

Pháp luật doanh nghiệp rất phức tạp và liên tục thay đổi. Để đảm bảo hoạt động kinh doanh hợp pháp và tránh rủi ro pháp lý, doanh nghiệp cần được tư vấn bởi các chuyên gia có kinh nghiệm.

Các Lĩnh Vực Tư Vấn Luật Doanh Nghiệp

-

Soạn thảo và rà soát hợp đồng: Hợp đồng lao động, hợp đồng kinh tế, hợp đồng hợp tác…

-

Tư vấn về quyền và nghĩa vụ doanh nghiệp: Đảm bảo tuân thủ các quy định pháp luật hiện hành.

-

Hỗ trợ giải quyết tranh chấp: Tư vấn và hỗ trợ trong các vấn đề pháp lý phát sinh.

-

Thay đổi đăng ký kinh doanh: Thay đổi địa chỉ, người đại diện pháp luật, tăng/giảm vốn điều lệ.

Ưu Điểm Khi Sử Dụng Dịch Vụ Tư Vấn Luật Online

-

Nhanh chóng, tiện lợi: Doanh nghiệp có thể nhận tư vấn ngay mà không cần gặp trực tiếp.

-

Bảo mật thông tin: Đảm bảo dữ liệu doanh nghiệp không bị tiết lộ.

-

Chi phí hợp lý: Giúp tiết kiệm chi phí so với thuê luật sư riêng.

4. Dịch Vụ Hỗ Trợ Thủ Tục Doanh Nghiệp

Bên cạnh các dịch vụ chính, chúng tôi còn cung cấp các dịch vụ hỗ trợ thủ tục hành chính giúp doanh nghiệp vận hành hiệu quả hơn.

Các Dịch Vụ Hỗ Trợ Bao Gồm

-

Thành lập chi nhánh, văn phòng đại diện.

-

Đăng ký giấy phép kinh doanh ngành nghề đặc thù.

-

Khai báo lao động, đăng ký bảo hiểm xã hội.

-

Thay đổi thông tin đăng ký kinh doanh.

Lợi Ích Khi Sử Dụng Dịch Vụ Hỗ Trợ Thủ Tục

-

Đồng bộ thông tin và tài liệu: Mọi giấy tờ được xử lý chuyên nghiệp.

-

Giúp doanh nghiệp tập trung vào hoạt động kinh doanh chính: Không bị gián đoạn bởi các thủ tục hành chính.

-

Giảm thiểu sai sót: Đội ngũ chuyên gia đảm bảo hồ sơ chính xác.

5. Vì Sao Nên Chọn Chúng Tôi?

Là một trong những đơn vị hàng đầu cung cấp dịch vụ kế toán online, chúng tôi cam kết:

-

Đội ngũ chuyên gia giàu kinh nghiệm: Luôn cập nhật chính sách mới nhất.

-

Hỗ trợ nhanh chóng, chuyên nghiệp: Mọi vấn đề của khách hàng đều được xử lý kịp thời.

-

Chi phí hợp lý, minh bạch: Không có chi phí ẩn.

-

Bảo mật thông tin tuyệt đối: Cam kết giữ bí mật dữ liệu doanh nghiệp.

Dịch vụ kế toán online không chỉ giúp doanh nghiệp tiết kiệm thời gian, chi phí mà còn đảm bảo tuân thủ pháp luật và tối ưu hóa hoạt động tài chính. Nếu bạn đang tìm kiếm một giải pháp kế toán chuyên nghiệp, tiện lợi và hiệu quả, hãy liên hệ ngay với chúng tôi để được tư vấn miễn phí!

☎ Hotline: 0946724666 📍 Địa chỉ: Phòng 601, Số 112, đường Mễ Trì Hạ, Phường Mễ Trì, Quận Nam Từ Liêm, Hà Nội